继2017年开始的啤酒业关厂风潮之后,以华润啤酒为首的中国啤酒业,恐再次掀起一波关厂行动。不过,这一次的关厂行动更多与企业的“优化资源”策略相连,除关停低端产能,增扩高端已成为这一策略的另一手。这意味着,数年之后,中国啤酒业的高、低产能布局可能更趋合理,寡头之间将更多在高端层面展开竞争。

1

3年关9厂,华润持续优化产能

从华润啤酒最新传来的消息显示,这家国内啤酒业巨头企业计划在未来3年内继续关停9家工厂。此前,持续数年的关厂计划,已经让华润的啤酒工厂从高峰期的近100家减少到70家左右,加上此次酝酿中的关停计划,预计到2023年,华润的啤酒工厂将优化到60家左右。

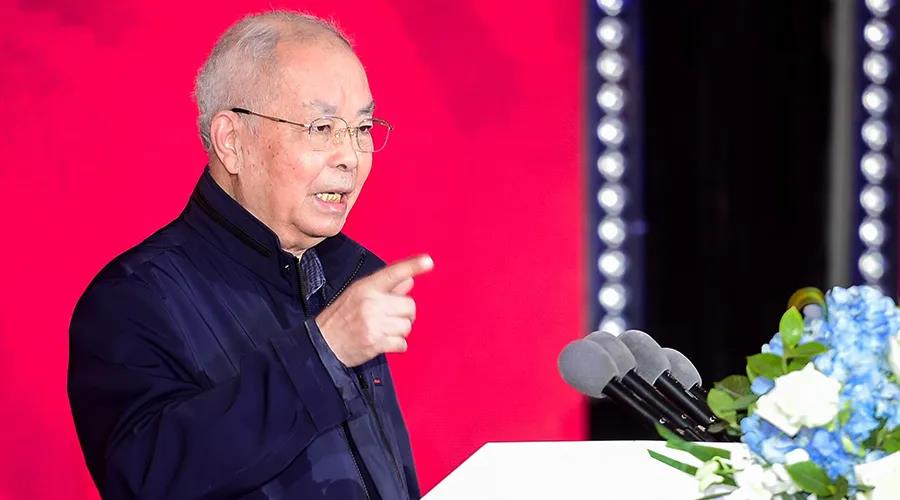

传自华润啤酒的消息称,其将在8月下旬的业绩公告中对外明确本年度关厂计划。未来平均每年将要关厂3家,即使排除2020年,未来两到三年的平均数也会达标。也就是说,未来三年至少将关厂9家。华润啤酒(控股)有限公司CEO侯孝海在接受采访时,表示关厂行动是基于“产能优化”的目的。他坦承,华润啤酒方面工厂数量多、人员多,但是产能效率低,这一点在他参访欧美企业的时候感受明显。“华润目前产能效率低,所以需要产能优化、组织再造、岗位优化。”侯孝海直言,华润方面将对标国际级啤酒企业,“我们如果想在竞争当中取胜,就要把参照物对标百威、喜力、嘉士伯,我们希望将来超过他们。”

实际上,与华润啤酒关停工厂动作相伴的,则是华润啤酒方面的人员优化策略。其将在未来3年内完成从5万多人“优化”到最后只剩下2.8万人的裁员目标。

华润啤酒的关厂动作始于2017年,当年华润啤酒通过关闭低效亏损工厂、集中分散的产能,提高生产效率,工厂总数由2016年的96间减少至2017年的91间,总产能基本维持在2200万千升。

2018年到2019年,华润啤酒继续采取关停动作,一共关闭了13间生产啤酒的工厂;到2019年底,华润啤酒工厂减少到70家左右,年产能约2050万吨,产能利用率提高到53%。对于自身的关厂“优化产能”行动,侯孝海评价说,行业都在关厂,雪花啤酒关厂不是最早的,但却是啤酒行业最坚决、关得最多的。

对比2018年~2019年的关停数量,2020年开始每年平均关停3家的数量算不上很多,但是持续推进的决定显示华润啤酒“优化产能”的决心,也反映了相关行动“裁量增效”的成果。

2

带动第二波关厂潮流?

华润啤酒持续推进关厂行动已满3年,未来3年将继续推进关厂,至少长达6年的行动,给企业和行业带来了哪些影响?

裁量增效的成果已经体现,这一点外界从华润啤酒财报上能够看出。到2019年底,雪花啤酒工厂数量剧减的同时,产能利用率提高到53%。当年的财报比之从前,多个数据已经向好。

2019年,华润啤酒综合营业额为331亿元,同比增长4%,利润增速达到54.9%,而归母净利润增速也达到34.29%。增幅主要来源为除收购喜力中国带来的贡献和无企业年金计划拨备外,排在最前面的两条原因分别是实施产能优化导致固定资产减值亏损减少,效率提升令成本节省。

工厂关停不仅带来了产能的优化,也连带起到了产品覆盖率的优化集约。按照侯孝海的说法,优化后,一个啤酒厂就能覆盖一个省的市场。

这种标杆企业关停行动带来的示范效应,或会让其他企业继续采取类似行动。

实际上,我国啤酒业几大巨头,这几年来一直在推进关厂行动,而类似行动何时终结?除了整体消费环境的变化之外,企业自身的战略需求以及竞品企业的决策,都可能造成影响。

自2013年开始,国内消费市场进入调整期,加上消费习惯的变化,导致啤酒业销量在2014年开始出现负增长。以青岛啤酒为例,其在2015年开始出现下滑,其他多个巨头也出现了类似情况。巨头们之前在黄金发展期通过建设、兼并打造的庞大产能,在这一时期出现过剩现象,于是巨头们纷纷采取关厂策略。

重庆啤酒率先开始,于2015年关闭5家工厂,2016年至2018年每年关闭1家工厂。百威在2016年~2017年关停了8家工厂,嘉士伯在2017年一年中就关闭并处理了17家工厂,珠江啤酒也于2017年3月关闭生产低端瓶装啤酒的汕头工厂,2017年以来,燕京啤酒也频发公告宣布关停部分工厂。

从消费环境和消费趋向来看,啤酒业产能仍有继续优化的空间。国家统计局数据显示,2020年上半年,中国啤酒产量1714万千升,同比下降9.5%。也就是说,除了对关厂计划有明确宣示的华润之外,其他一些啤酒企业仍会继续推进关厂行动。

3

增减之间,啤酒业竞争战场趋向高端

一边是关停,另一边则是针对高端产能的增扩。

2019年年报显示,华润啤酒中高档啤酒销量同比增长8.8%,啤酒整体平均售价同比上升2.8%。尽管如此,与青岛啤酒、百威亚太相比,华润无论是在毛利率、净利润率还是在加权ROE等几个主要盈利指标方面均垫底,这表明华润在高端化方面仍有待提升。

事实上,华润今年继续增扩高端产能。今年7月相关讯息显示,华润雪花啤酒(黑龙江)有限公司新增12万听/小时包装线项目正在推进,这个标的3000多万元的项目计划到明年1月竣工。

从2006年发展到现在的华润雪花啤酒(黑龙江)有限公司,设计产能为59万吨,现在也启动了改造工程,计划增设听装生产线。

2019年底,浙江省嘉兴市人民政府与华润集团签约,达成战略合作。华润雪花啤酒规划3亿元左右扩建喜力啤酒嘉善工厂,产能从目前的20万吨扩建到30万吨,全面推动喜力啤酒转型升级。

华润方面的说法是,未来针对生产工厂的常态化关闭和大工厂的专业化建设同步。用侯孝海的话来说,就是“把该做大的工厂做大,发挥集约化的魅力”。

另一巨头青岛啤酒同样是在关停剩余产能的情况下增扩高端产能。

今年7月17日,青啤股份在山东平度智慧产业示范园举行了100万吨啤酒扩建项目的竣工仪式。总占地面积808亩的项目规划啤酒总产能高达200万吨/年,被称为世界最大的单体啤酒生产厂。

以华润啤酒、青岛啤酒为首,其他企业也都有类似增扩高端的动作。这意味着,未来国内啤酒市场的竞争主场将从中低端移师高端。

市场调查数据表明,中国啤酒业高端化仍有很大提升空间。2019年,国内啤酒高端化率为16%,在品牌表现上,百威、嘉士伯的高端产品占比最高,重庆啤酒、青岛啤酒紧随其后,而华润雪花由于总量大,低端产品数量较多,故高端产品占比最低。

华润持续增扩高端产能、关停低端产能的动作,有可能3~5年后改变这一竞争态势,提升自身产品在高端领域的占比。

文章来源:华夏酒报订阅号