近日,老白干酒发布了2019年年度报告。虽然2019年公司业绩同比仍实现增长,但增速已连续两年大幅放缓。而公司的营收主力衡水老白干系列的收入在经历了几年的个位数增长后,在2019年转为下滑,同时其毛利率也已连续两年下降,令公司本就竞争压力较大的河北省内市场蒙上“阴影”。

衡水老白干系列收入现下滑

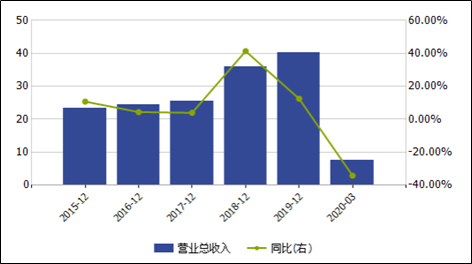

2019年,老白干酒实现营业收入40.3亿元,同比增长12.47%;归属于上市公司股东的净利润为4.04亿元,同比增长15.38%。公司表示,中高档产品的销售量增加带来了2019年业绩的增长。不过,虽然营收和净利还是实现了双双增长,但增速已经连续下降两年。

分产品来看,2019年,老白干酒的营业收入主要来自五大系列及品牌服务,其中衡水老白干系列依然是业绩主力,贡献了超50%的营业收入。但数据显示,2019年衡水老白干系列收入同比下降了3.63%。

事实上,从2015年公司分产品公布销售收入情况开始,衡水老白干系列的营收增速便没有超过10%,且整体呈下滑趋势,2018年时已由2015年的8.24%下降至3.31%,2019年首度出现下滑。

同时,衡水老白干系列的盈利能力也在下降,2019年该系列的毛利率为56.68%,略低于公司酿酒业整体58.82%的毛利率水平,较2018年的58.45%减少1.77个百分点。

2019年公司业绩取得增长更大程度上靠的是其他四个品牌。2018年4月,老白干酒通过收购丰联酒业,拥有了承德乾隆醉(板城烧锅)、安徽文王贡、山东孔府和湖南武陵家四个区域性白酒企业。2019年,四家对应的四个系列产品收入增速分别为58.42%、31.72%、65.6%和79.96%。

省内省外两难境地

通过收购丰联,公司还切入了安徽、湖南和山东三省,从推进全国化布局角度来看,确实是一个非常好的新开端。老白干酒还在那时召开了竞争战略动员大会,喊出了“称霸河北,名震全国”的口号。

乾隆醉,以板城烧锅酒最为著名,位列河北省白酒第一阵营,在冀北占据不少市场份额。通过收购丰联酒业,老白干在河北省内又拥有了板城品牌,本可借此进一步做大河北市场,但进展似乎并不顺畅。

虽然拥有了衡水老白干+板城烧锅、老白干香型+浓香型的省内阵营,但公司来自河北省内的收入却并不那么理想。2018年,公司来自河北省内的收入增速仅有11.74%,而2019年在主力产品衡水老白干系列销售下滑的情况下,同比增速骤降至3.33%。

2019年公司来自河北市场的营业收入占比依然高达63.12%,河北市场依然是公司业绩的主战场。而老白干酒目前在河北市场的市占率仅10%出头,依然有很大的上升空间。但河北省内白酒市场外来强企较多,内部区域小酒企也众多,省内竞争激烈,要想进一步扩大市占并不容易,主力产品衡水老白干此时收入却出现下滑,也为公司省内收入提升带来不利影响。

以老白干目前的品牌度来看,中低档形象根深蒂固,走出河北知名度更低。依靠并购的其余三个品牌,2019年在安徽、湖南和山东的分别实现收入3.34亿元、3.52亿元和1.50亿元,增幅分别达31.72%、79.96%和65.12%,虽增长较快,但目前在三地收入规模依然较小。在行业分化加剧,全国性酒企进一步抢占市场份额的背景下,全国化谈何容易。全国化愿景下,公司还需进一步夯实省内市场,以免“顾此失彼”。

产品结构仍需进一步改善

消费升级趋势下,抢不到高端市场,试水次高端市场似乎已成了中小酒企共识,老白干酒也不例外,2019年公司的低档品收入增速仅1.99%,基本陷入停滞。从未来成长性来看,除了河北省内市占率的进一步提升外,公司在次高端市场能否有所突破也是重要看点。

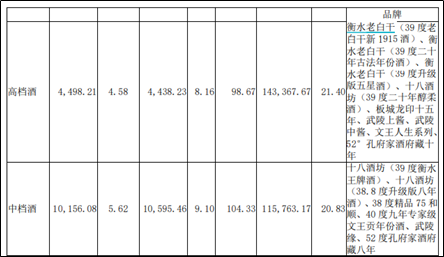

根据老白干酒的划分,40元以下为低档产品,40元—100元为中档产品,100元以上为高档产品。而对应到市场价格划分来看,公司产品中可以够到次高端行列的主要包括衡水老白干1915、十八酒坊20年、十八酒坊15年等。

具体这三个系列的产品收入增速年报中没有具体数据可以参考。但从公司高档酒2019年整体来看,销售收入同比增长21.4%,较2018年的35.62%大幅放缓。并且以衡水老白干系列整体下滑的收入及毛利率来看,产品结构有待改善,高档产品占比需进一步提高。

高毛利的高档产品收入占比依然不高,公司的整体盈利能力在行业中处于偏低水平。2019年,老白干酒的销售毛利率61.47%,在8家已披露年报的白酒上市公司中排第6。

2019年公司净利率仅10.03%,在8家公司中排第7,较第6名金徽酒的16.56%差了6个多百分点。因筹资增加利息支出增加,公司报告期财务费用同比增长了125.34%,财务费用率由6.77%升至13.57%。

2019年,老白干酒的加权平均净资产收益率为12.98%,较2018年的14.91%下降了1.93个百分点,在8家公司中排名第6,水井坊目前暂居第1,高达41.6%,差距较大。

(责任编辑:李静)

中国经济网作者:青柠新闻